Der im Oktober 2015 aufgelegte Pictet Robotics ist Ihr jüngster Themenfonds. Warum sollen Anleger ausgerechnet in den Robotermarkt investieren?

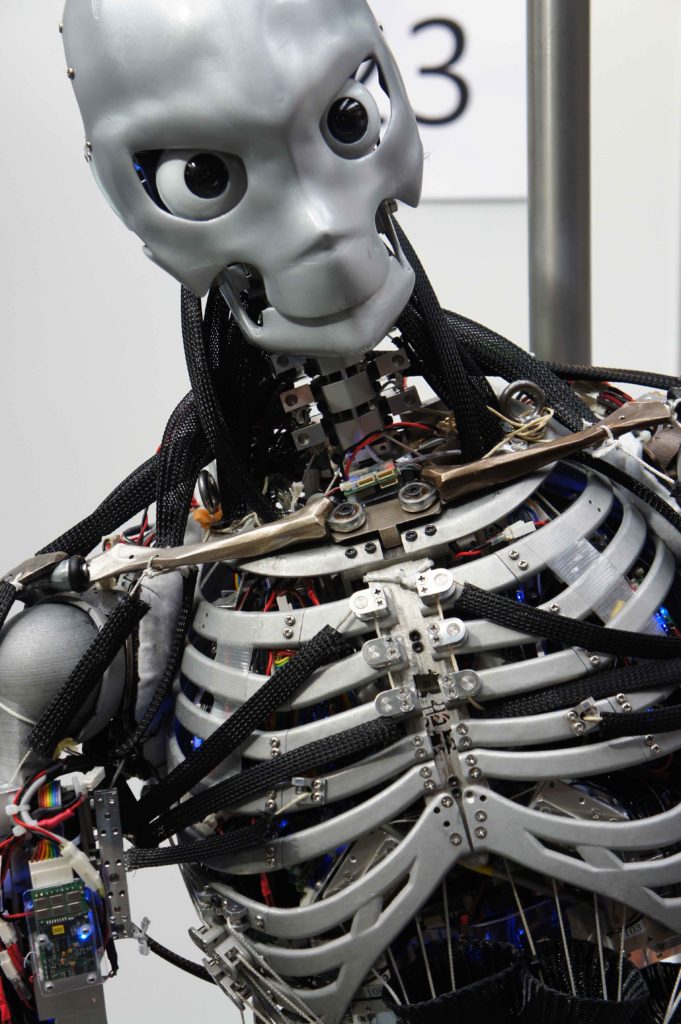

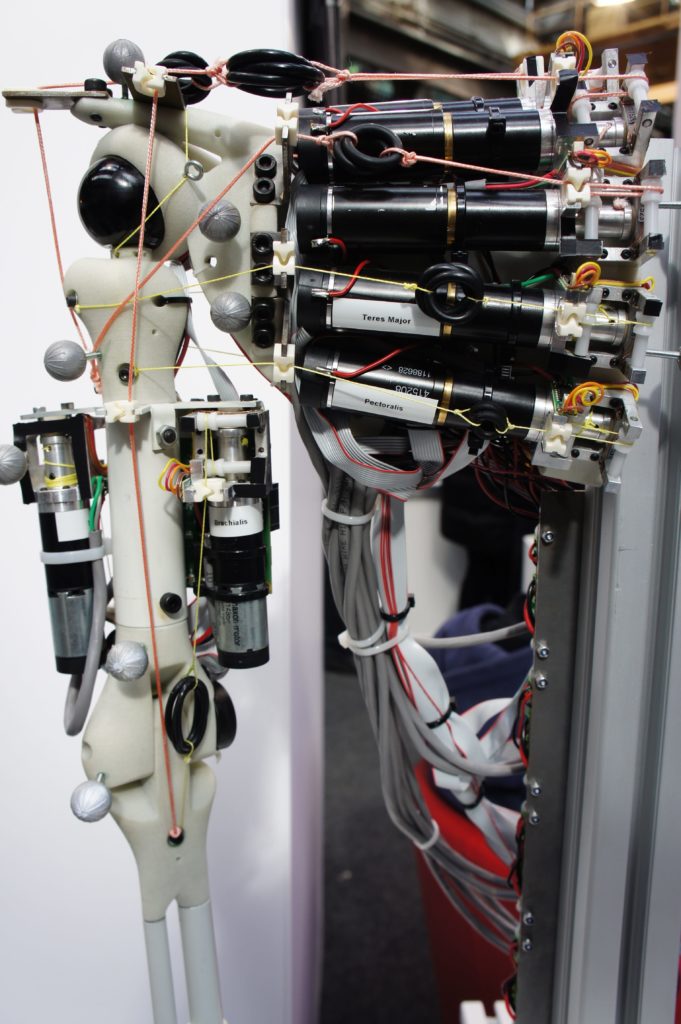

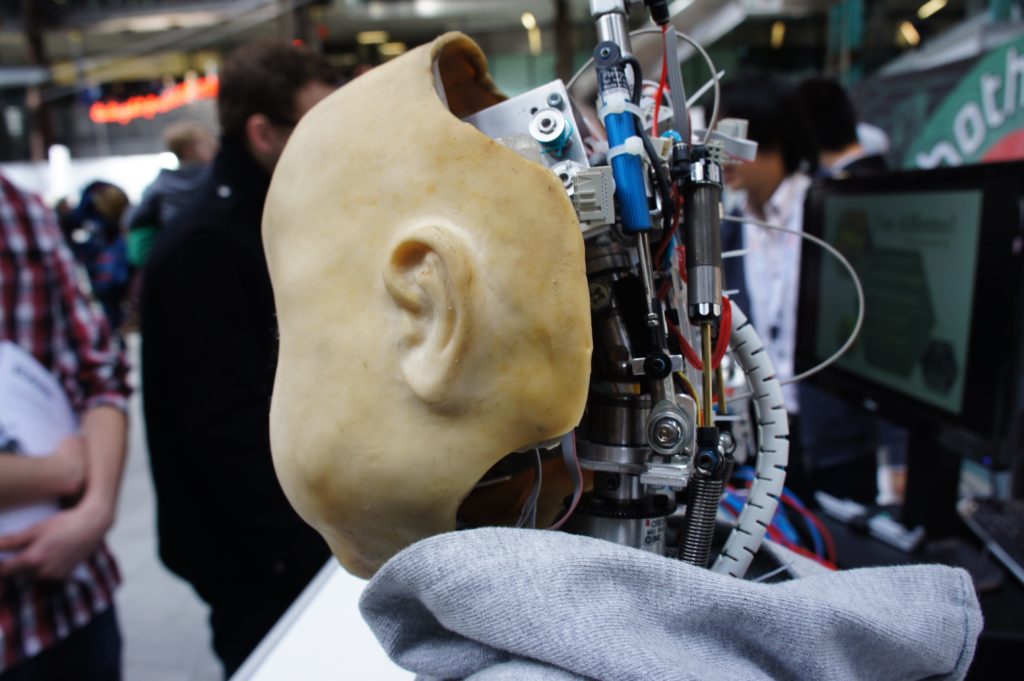

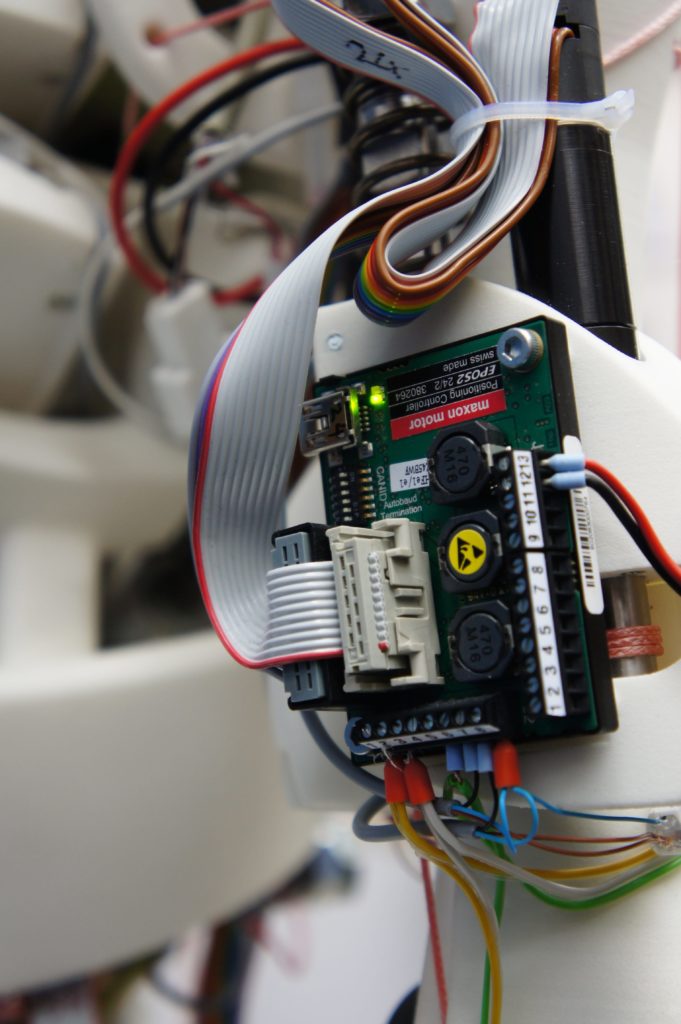

Weil wir dort verglichen mit dem breiten Aktienmarkt höhere Erträge erwarten. Wir schätzen das Wachstum des Wirtschaftsbereichs Robotik im kommenden Jahrzehnt auf rund 10 Prozent jährlich. Roboter werden zwar schon lange für gefährliche Aufgaben oder eintönige Fließbandarbeiten eingesetzt, doch ihr Einsatz beschleunigt sich ständig. Bald werden sie in unserem Berufs- und Privatleben unabkömmlich sein.

Zu den Top-Investments gehören auch Technologie-Vollsortimenter wie die Google-Mutter Alphabet und der deutsche Industriekonzern Siemens. Wo ziehen Sie die Grenzen?

Das Portfolio ist thematisch rein. Wenigstens 20 Prozent des Umsatzes müssen aus dem Geschäftsfeld Robotics stammen, um überhaupt in unser Anlageuniversum von rund 200 Titeln zu gelangen. Je geringer dieser Anteil ausfällt, desto weniger berücksichtigen wir ein Unternehmen. So gestalten wir ein Portfolio mit 40 bis 60 Aktienpositionen, das unter dem Strich 60 bis 80 Prozent seiner Gewinne im Robotermarkt kreiert.

Sie haben unlängst die Internetplattform Mega.online ins Leben gerufen, die sogenannte Megatrends beleuchtet. Zielen Sie nun direkt auf private Anleger?

Nein, wir sehen uns weiterhin als B2B-Haus, das engen Kontakt mit Finanzintermediären, aber nicht direkt mit privaten Anlegern pflegt. Nichtsdestotrotz wollen wir Chancen der sich verändernden Medienlandschaft nutzen und beispielsweise über Mega.online private Anleger ansprechen und aufklären. Die Artikel dort werden allesamt von unabhängigen Wissenschaftlern und Experten verfasst. Zuletzt hat mir beispielsweise ein Beitrag besonders gut gefallen, der sich mit alternativen Treibstoffen für Flugzeuge befasst, die den Schadstoffausstoß in der stark wachsenden Flugindustrie erheblich senken könnten.

Dort heißt es unter anderem bildreich, dass Megatrends die Wirbelstürme unserer Gesellschaft seien. Wie gestalten Sie daraus Fonds?

Zukunftsforscher analysieren Megatrends wie Globalisierung oder Nachhaltigkeit. Es handelt sich um abstrakte Entwicklungslinien, die Gesellschaft, Politik und Wirtschaft erheblich verändern, aber nicht direkt investierbar sind. Unsere Leistung besteht darin, diese zügig in Anlagestrategien zu übersetzen. So waren wir Pionier bei Biotech- und Wasserfonds. Und nun eben Robotics – wir wollen immer vor der Welle bleiben.

Das klingt ebenfalls reichlich abstrakt. Welche Linien führen denn beispielsweise konkret zum Robotics-Fonds?

Nehmen Sie den Megatrend demografischer Wandel. In einer alternden Gesellschaft können Roboter fehlende Arbeitskräfte ersetzen und die Lebensqualität von Senioren verbessern. Oder Globalisierung: Automatisierung kann helfen, Produktion in die Industriestaaten zurückzubringen, und zugleich steigende Lohnkosten in den Schwellenländern ausgleichen. Außerdem können wir Ressourcen mithilfe von Robotern effizienter einsetzen, was dem Megatrend Nachhaltigkeit entspricht. Daraus ergeben sich die Branchen, die der Fonds umfassen muss: etwa Gesundheitsroboter oder 3D-Druck.

Als Kassenschlager eignen sich Aktienfonds zurzeit aber kaum. Wie wollen Sie dagegenhalten?

Bleiben wird auf jeden Fall das Umfeld niedriger Zinsen, das Aktien trotz zunehmender Turbulenzen nahezu alternativlos macht. Selbstverständlich müssen wir Anlegern vermitteln, dass keine Kapitalanlage ohne Risiko und Schwankungen noch nennenswerte Renditen erzielen wird. In eine Sackgasse führt dagegen die Regulierung: Risikoaverse Anleger treffen auf Berater, die nicht zu Risiken raten wollen. Wir wollen Investoren deshalb mit Strategien überzeugen, die von besonders wachstumsstarken Geschäftsfeldern profitieren. Zudem bieten wir eine breite Palette marktneutraler Fonds an.

Apropos, den 1,1 Milliarden Euro schweren PTR-Agora haben Sie geschlossen, um die Rendite nicht zu schmälern. Was legen Sie Ihren Kunden stattdessen ans Herz?

Unser neuestes Angebot im Segment marktneutraler Strategien ist der im November 2015 aufgelegte PTR-Phoenix, den James Kim und Mukaya Panich von Singapur aus managen. Die beiden investieren long und short in asiatische Aktien. Das heißt, sie setzen nicht nur auf steigende, sondern auch auf fallende Börsenkurse.

Standardprodukte wie Länderfonds bieten Sie kaum an. Warum?

Der Vorteil von Themen-Investments ist, dass wir viel über wenig wissen. Unsere Fondsmanager folgen keinen Indizes und analysieren als Stockpicker jedes einzelne Unternehmen. Das führt dazu, dass wir Schwellenländer und kleinere Unternehmen stärker als der MSCI World berücksichtigen. Der Active Share des Pictet Global Megatrend Selection, der unsere Themenstrategien bündelt, liegt bei 77 Prozent. Das heißt, weniger als ein Viertel der Aktien stimmen mit dem Index überein. Außerdem dürfte es Anteilseignern, die von der Idee ihrer Fonds überzeugt sind, leichter fallen, Abschwünge durchzustehen, ohne zu verkaufen.

Das Interview führte Marc Radke – © DAS INVESTMENT

Automatisierug mega.online Pictet Robotic Vanyo Walter Zukunft

Previous Next